2022年12月に発表された令和5年度の税制改正で、生前贈与財産の相続財産への持戻し(生前贈与加算)期間が3年から7年に延長されます。令和6年1月1日以降の贈与から適用されるため、早めの対応を…と内心焦っている方もいらっしゃるでしょう。

今回は相続税対策として行われることの多い生前贈与について、令和6年以降の対策と注意点をまとめました。

目次

生前贈与加算が3年 → 7年に延長!

令和5年度の改正内容を確認しましょう

生前贈与は年間110万円まで非課税

生前に行う贈与は、年間110万円までは非課税となり、110万円を超えた部分に課税されます。

この暦年贈与の仕組みを活用し、毎年110万円以内の贈与を行うことで贈与税を払うことなく財産を事前にお子さん等に渡すことができます。

このように暦年贈与制度をうまく活用し、将来に遺族の方が支払うことになる相続税をできるだけ減らそうと対策をされている方や、検討中の方も多いのではないでしょうか。

ただし、相続開始直前の駆け込み贈与による相続税対策を回避する目的から、相続開始前の一定期間に行われた贈与については相続財産に加算されることになっています。

令和5年度の改正で加算期間はどう変わる?

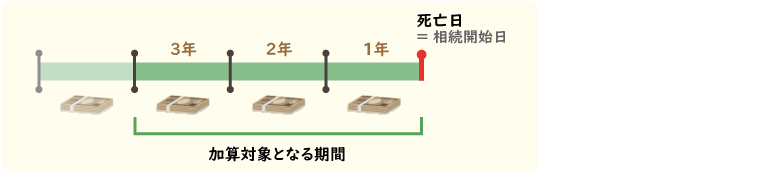

現行では「相続開始前の一定期間」=加算期間は相続開始前3年以内とされていますが、令和5年度税制改正によって延長されることになりました。

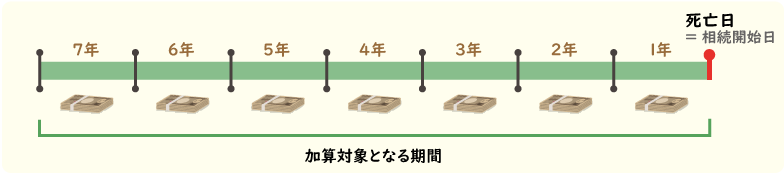

令和6年(2024年)以降の贈与から、加算期間が7年になります。

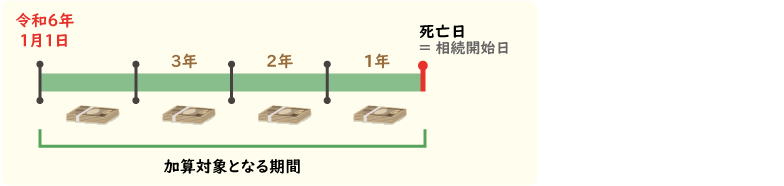

令和6年以降の相続開始年度によって、加算の対象になる贈与年数が徐々に増えます(下図参照)。

なお、実際に7年間の加算対象となるのは令和13年(2031年)1月以降の相続税申告からとなります※。

この結果、相続税計算上の相続財産が増えることになり、相続税が増税されることなります。

※延長された4年分の贈与については、総額100万円までは相続財産に加算しない措置も併せて追加されました。

①令和8年12月末までに相続開始した場合

令和8年12月末までに相続が発生した場合は、相続開始3年間の贈与が加算されます。

②令和9年1月1日~令和12年12月末までに相続開始した場合

令和9年1月1日~令和12年12月末までに相続が発生した場合は、令和6年1月1日以降に行った贈与が加算されます。

③令和13年1月1日以降に相続開始した場合

令和13年1月1日以降に相続が発生した場合は、相続開始前7年間の贈与が加算されます。

生前贈与加算の対象になる贈与・ならない贈与がある! 子どもよりも孫に贈与したほうがいい?

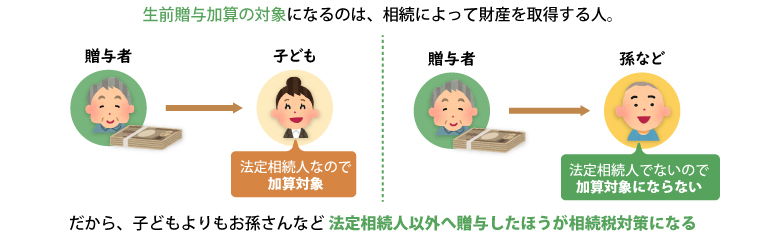

生前贈与加算の対象となるのは、相続(遺贈)によって財産を取得する人、言いかえれば「相続税の申告が必要な人」への贈与が対象となります。

逆に言えば、相続(遺贈)によって財産を取得しない人、こちらも言い換えれば「相続税の申告が不要な人」への贈与は、時期にかかわらず加算対象になりません。

例えば、法定相続人ではないお孫さんに贈与したケースで考えてみましょう。

このお孫さんが遺産を取得することなく、法定相続人だけで遺産を取得するのであれば、お孫さんへの贈与財産は加算する必要がありません。

令和6年以降も生前贈与を活用した相続税対策を検討される方ならば、お子さんではなく、お孫さんへの贈与を検討されてもよいでしょう。

遺産を相続するお子さんにとっての相続税対策となるだけでなく、財産を譲り受けるお孫さんからも感謝されるといったメリットがあります。

相続財産を取得しない、孫などへの贈与における注意点

遺産相続は、被相続人の遺言がなければ法定相続人による遺産分割協議によって、誰がどの財産をどういう割合で相続するかなどを決定します。

この遺産分割協議には法定相続人しか参加できませんので、法定相続人ではないお孫さんは遺産を相続することはできません。

また、将来の相続に備えて遺言を作成しておられる場合や、相続人以外の方(お孫さん等)に遺産を渡さないよう遺言に記している場合も同様です。

生命保険の受取人を法定相続人以外にしている場合、相続税に影響あり

ただし、生命保険の受取人をお孫さんなどの法定相続人以外の人物にしている場合は注意が必要です。

生命保険(死亡保険金や年金受給権等)は受取人に指定されている人の固有財産となり、遺言や遺産分割協議の対象にはなりません。

一方で、相続税の申告には生命保険の保険金も相続財産とみなして申告する必要があります。

このような財産を「みなし相続財産」といいます。

したがって、法定相続人ではないお孫さんなどを生命保険等の受取人に指定している場合は、受取人に相続税申告が必要になります。さらに、被相続人から贈与された財産も相続財産として加算する必要が出てきます。

こうなると、せっかく行った贈与が水の泡になってしまいます。こうしたことは贈与した本人が亡くなったあとで判明する場合が多いので、ますますやりきれません。

法定相続人ではないお孫さん等への生前贈与を検討されている場合には、「みなし相続財産」に該当する財産を受け取ることがないようにしておく必要があります。

おわりに

今回ご紹介したように、せっかく相続税対策を行ったつもりが思わぬことで台無しになってしまう可能性もあります。

万全を期するためにも、相続税対策をふまえた贈与プランを立てる際には、辻????・本郷 相続センターまでお気軽にご相談ください。