相続税対策として生前贈与を利用されている方も多いと思いますが、覚えておきたいことの一つに「生前贈与加算」というものがあります。

意外と知らない方も多いと思いますので、今回はこの「生前贈与加算」についてご説明します。

目次

生前贈与加算とは

生前贈与とは、生前に子供や孫などの個人へ財産を無償で渡す(贈与する)ことです。

相続が起こった場合に、相続人が被相続人から生前に受けた贈与のうち、死亡前3年以内※に受けたものについては、被相続人の相続財産に持ち戻す(加算する)必要があります。

これを「生前贈与加算」といいます。

相続開始時の相続財産を減らすために、親族等に対し贈与を行うことは、現在の相続対策の基本ともいえます。

しかし、現行の相続税法は、駆け込みで贈与を行うことを防止するために、相続直前(相続開始前3年以内※)の贈与については「なかったもの」として、その贈与分を相続財産に含めて相続税を計算するという計算方法をとっています。

もちろん、支払った贈与税があれば、相続税から控除できますのでご安心ください。

令和5年度税制改正で生前贈与加算はこう変わる!

ここまでご紹介した生前贈与加算のルールは、令和5年(2023年)度税制改正で大きく変更されます。

令和5年度改正は、資産移転の時期の選択により中立的な税制を構築していく観点から行われました。

生前に贈与税を負担してでも贈与したほうが何もしないで相続を迎えるよりもトータルの税負担が軽くなるので、これに対する是正のための見直しとも言えます。

また、早めの贈与を後押しし、若い世代に資産が移転しやすくなるようにすることも改正の理由の一つです。

生前贈与加算の期間の見直し(3年から7年へ)

改正以前は、相続税の課税価格に持ち戻されて加算される期間が、相続開始前3年以内の生前贈与を対象としていました。

改正後は期間が広がり、相続開始前7年前に延長されました。つまり、亡くなる7年よりも前に贈与をしないと、贈与税だけで完結できず、相続税の課税対象になります。

この改正は、令和6年1月1日以後の贈与について適用されます。

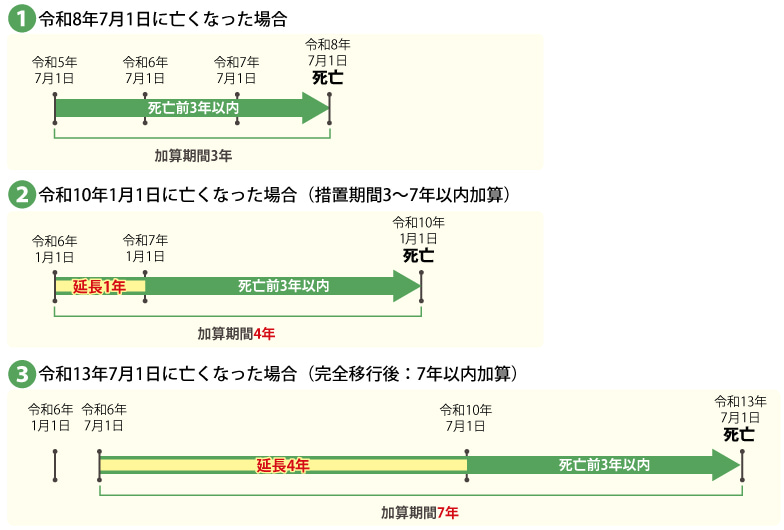

上の図を用いて具体的に説明しましょう。

令和8(2026)年7月に亡くなった場合は、現在と同じ死亡前3年以内の財産が持ち戻しの対象となります。

それ以前の贈与は、贈与税だけで完結し、相続税の課税対象となりません。

もし、令和13(2031)年7月1日に亡くなった場合には、その7年前が令和6年7月1日ですので、本改正の対象となります。

令和7(2025)年1日以降の7年間の間に贈与した贈与財産が贈与税の課税で完結せず、相続財産に持ち戻されることで相続税の課税対象となります。

つまり、令和5年12月30日に贈与した場合は、令和8年12月30日まで存命であれば持ち戻しの対象とはならず、贈与税の課税関係で終わります。

ただし、令和6年1月1日に贈与した場合には、令和13年1月1日まで存命でいないと、相続財産に持ち戻されてしまい、相続税の課税対象になります。

生前贈与加算の対象になるのは?

この生前贈与加算のルールは、誰に対しても適用されるわけではありません。

対象になるのは「相続または遺贈(遺言で財産をもらうこと)により財産を取得した人」に限られています。

通常、相続人である配偶者や子に対して被相続人が行った相続開始前3年以内※の贈与については、原則として生前贈与加算の対象に含まれます。

ただし、相続人であっても、相続時に何も相続しなければ、生前贈与加算の対象にはなりません。

加算の対象者については注意が必要です。

相続時に何も相続していないのであれば、被相続人からの贈与について、最後の3年間の贈与額は相続税の課税対象にはならず、通常の贈与税の課税関係だけで完結するのです。

孫への贈与はどうなる!?

相続人ではない孫への生前贈与は、原則として生前贈与加算の対象になりません。ただし、孫が代襲相続人の場合を除きます。

代襲相続とは、相続人となるはずであった子または兄弟姉妹が、被相続人(亡くなった方[相続する人])より先に死亡した等で相続人になれない場合に、その人の子・孫など本来は相続権のない人が代わりに相続人になることいいます。

遺言書がある場合は、孫であっても生前贈与加算の対象になる

ただし、注意しなければならないのは、孫への贈与であっても「生前贈与加算」のルールに該当するケースがあります。

それは、遺言書がある場合です。「私が死んだ後は孫に財産を渡します」といった遺言書がある場合には、孫であっても生前贈与加算の対象になります。

また、死亡保険金の受取人が孫になっている場合も、同様に対象になります。

先の内容でご説明したように、生前贈与加算の対象になるのは「相続または遺贈により財産を取得した人」です。

相続人ではなくても遺言で財産をもらうような場合には、対象になりますので注意が必要です。

生前贈与加算の対象にならないよう、可能な限り早めにスタートするのがポイントです。

相続開始前の3年以内に贈与すると、金額に関わらず生前加算の対象になる

そのほかにも、見落とされがちな論点をご紹介します。

被相続人が相続開始前3年以内※に贈与を行っている場合には、贈与税の基礎控除内(年間110万円以下)であっても、贈与税の申告の有無にかかわらず、生前贈与加算の対象に含まれますので注意が必要です。

おわりに

今回は生前贈与加算について取り上げましたが、生前贈与を利用した相続税対策については他にも注意すべきことがいくつかあります。

相続税対策や相続について困っている、あるいは相談先がわからないという方は、ぜひ私たち辻・本郷 相続センターまでお気軽にお問い合わせください。

※死亡前3年以内のルールが適用されるのは令和5(2023)年12月31日までとなります。

翌日の令和6(2024)年1月1日からは、改正後のルールが適用されます。